8月29日,亿华通发布2024年半年报:公司上半年营业收入为1.54亿元,同比微增0.21%;归母净利润为-1.41亿元,同比下降84.93%;毛利率为17.71%,同比下降18.93个百分点;净利率为-110.76%,较上年同期下降43.41个百分点;基本每股收益-0.86元。具体情况见表1。

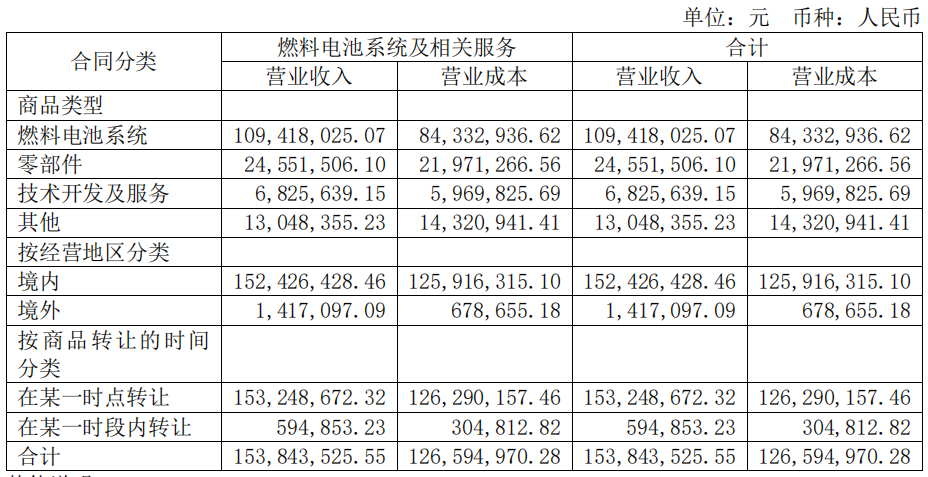

亿华通解释本报告期业绩变动的主要原因为本期公司产品销售价格降幅大于成本降幅导致毛利额同比减少,同时随着银行贷款的增加,利息支出同比增加,另一方面本期因汇率变化确认的汇兑收益同比减少。整体看,氢云链认为,无论是净利润、毛利率下滑数据,还是应收账款坏账和存货跌价准备的计提比例等都具有代表意义,亿华通本次中报数据整体显示行业正处于激烈的价格战消耗困境。具体情况如下:表1 主要会计数据 来源:亿华通2024半年报1、营收微增0.21%,亏损大幅扩大。报告显示,公司上半年营业收入为1.54亿元,同比增长0.21%;归母净利润为-1.41亿元,同比下降84.93%;扣非归母净利润为-1.58亿元,同比下降32.19%。亿华通的营业收入主要来自燃料电池系统、零部件、技术开发及服务、其他等四部分,具体收入分别为1.09亿元、2455.15万、682.56万、1304.84万,占营业收入比例分别为71.12%、15.96%、4.44%、8.48%。燃料电池系统与零部件业务依旧是亿华通的主要收入来源。具体见表2。表2 营业收入及营业成本的分解信息

来源:亿华通2024半年报1、营收微增0.21%,亏损大幅扩大。报告显示,公司上半年营业收入为1.54亿元,同比增长0.21%;归母净利润为-1.41亿元,同比下降84.93%;扣非归母净利润为-1.58亿元,同比下降32.19%。亿华通的营业收入主要来自燃料电池系统、零部件、技术开发及服务、其他等四部分,具体收入分别为1.09亿元、2455.15万、682.56万、1304.84万,占营业收入比例分别为71.12%、15.96%、4.44%、8.48%。燃料电池系统与零部件业务依旧是亿华通的主要收入来源。具体见表2。表2 营业收入及营业成本的分解信息

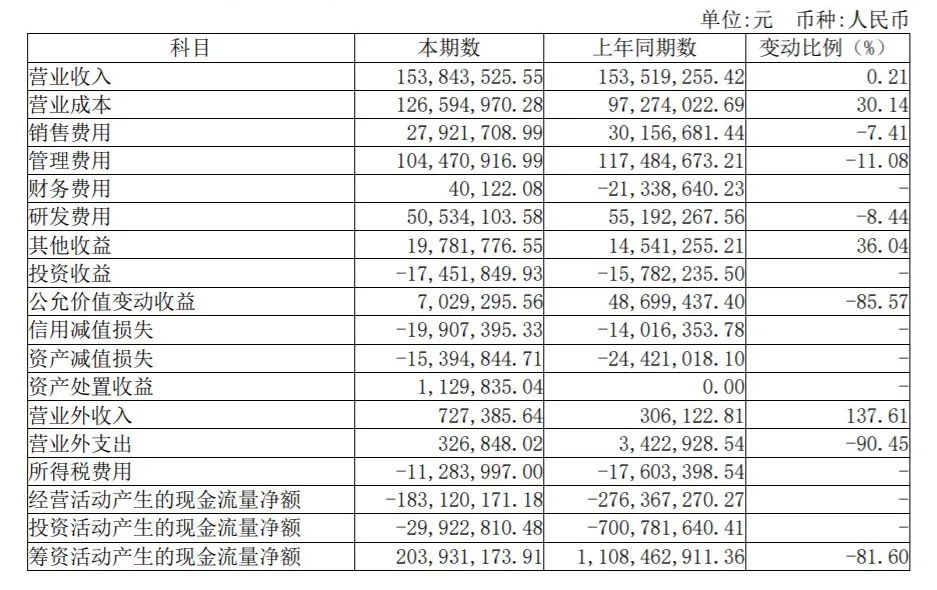

来源:亿华通2024半年报2、价格竞争激烈,毛利持续下滑。报告期内,公司毛利率为17.71%,同比下降18.93个百分点。分季度看,一季度毛利率仅为-64.62%,二季度毛利率为25.40%;分产品看,燃料电池系统、零部件、技术开发及服务毛利率分别为22.93%、10.51%、12.54%。公司解释主要原因为本期公司产品销售价格降幅大于成本降幅导致毛利额同比减少。根据亿华通财报,抛开2024年一季度负毛利的影响,二季度的毛利率依旧呈现出对比往年下滑的趋势,显示了燃料电池系统市场激烈的价格竞争。3、人员缩减11%、研发费用下降8%。如表3所示,报告期内,公司期间费用为1.83亿元,较上年同期增加147.19万元。其中,销售费用同比减少7.41%,管理费用同比减少11.08%,研发费用同比减少8.44%,财务费用同比增长100.19%。在人员数量上,亿华通从去年同期的336人下降至300人,人员缩减了约10.71%,研发人员数量占公司总人数的比例却从30.71%上涨至32.89%。表3 财务报表相关科目变动分析表 来源:亿华通2024半年报

来源:亿华通2024半年报

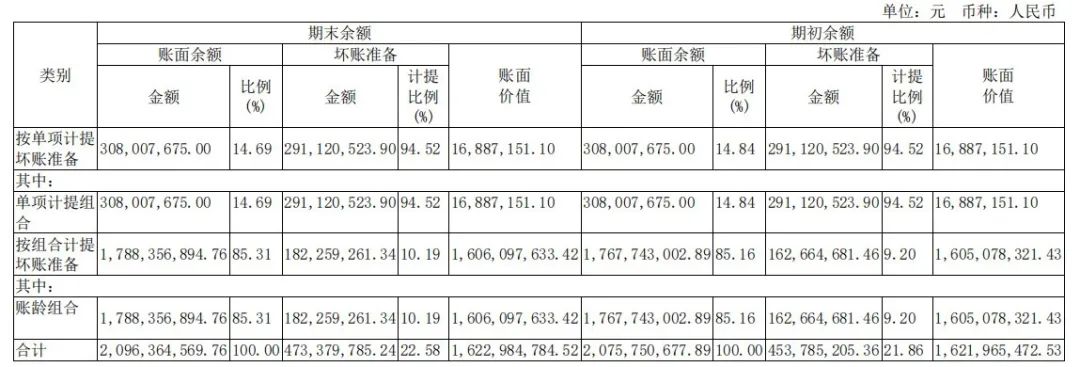

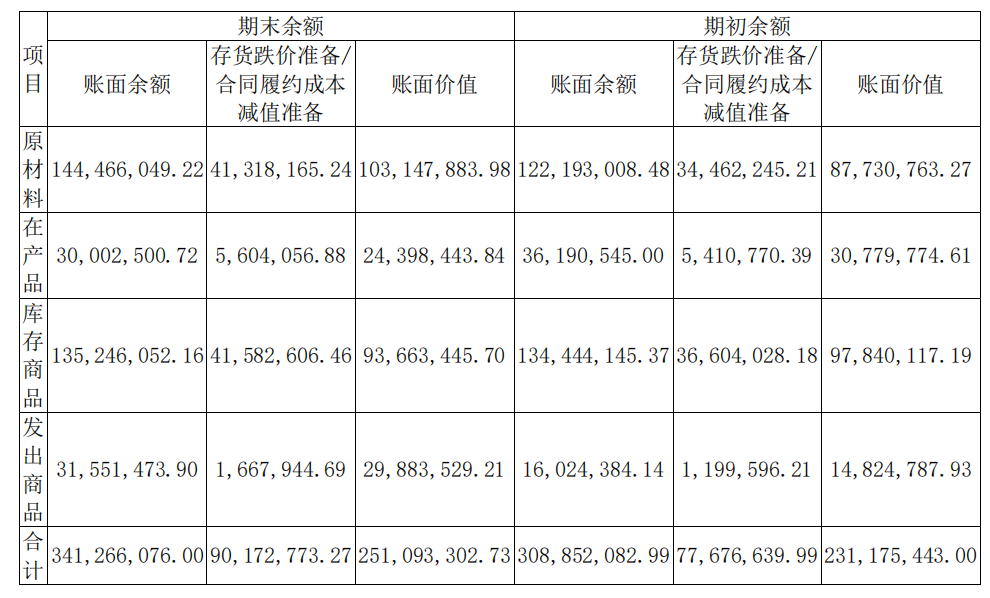

4、应收账款、坏账计提比例双高。如表4所示,截至报告期末, 公司应收账款余额为 20.96亿元,坏账准备金额为4.73亿元,计提比例达到22.58%。值得一提的是,亿华通报告期内营业外收入同比增加 137.61%,公司解释为主要系本期对供应商的索赔款增加。根据走访情况,行业内关于“客户欠款”的讨论声音日渐高涨,相当部分企业表示正在考虑或正在通过法律途径追讨欠款。此外,亿华通在财报中提及,实际的回款周期普遍在1-2年左右或者更长。表4 按坏账计提方法分类披露的应收账款情况 来源:亿华通2024半年报5、存货跌价准备近亿元。如表5所示,截至2024年上半年末,公司存货账面价值为2.51亿元,占净资产的8.64%,较上年末增加1991.79万元。其中,存货跌价准备为9017.28万元,计提比例为26.42%。表5 存货情况

来源:亿华通2024半年报5、存货跌价准备近亿元。如表5所示,截至2024年上半年末,公司存货账面价值为2.51亿元,占净资产的8.64%,较上年末增加1991.79万元。其中,存货跌价准备为9017.28万元,计提比例为26.42%。表5 存货情况 来源:亿华通2024半年报综上,氢云链认为,亿华通为行业标杆企业,无论是净利润、毛利率下滑数据,还是应收账款坏账和存货跌价准备的计提比例等都具有代表意义,亿华通本次中报数据整体显示行业正处于激烈的价格战消耗困境。

来源:亿华通2024半年报综上,氢云链认为,亿华通为行业标杆企业,无论是净利润、毛利率下滑数据,还是应收账款坏账和存货跌价准备的计提比例等都具有代表意义,亿华通本次中报数据整体显示行业正处于激烈的价格战消耗困境。

本文转载自 氢云链 氢云链,只做主题效果测试使用,本文观点不代表氢头条立场。