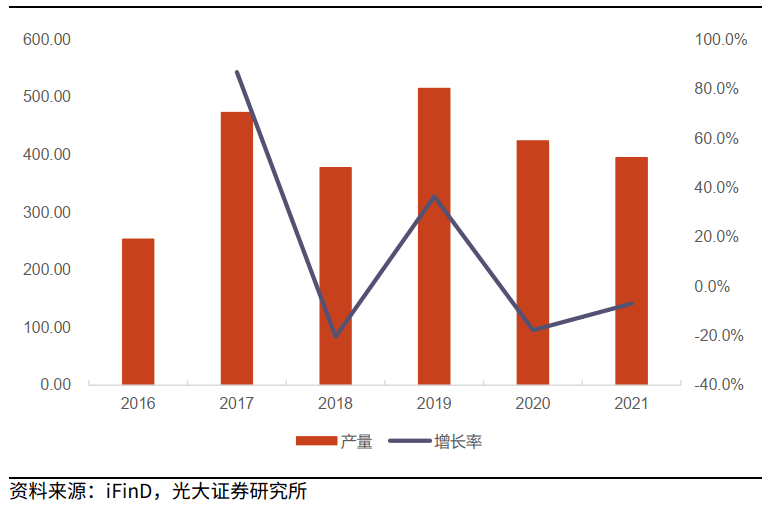

核心提示:初期电解水制氢产业关键在于氢气的消纳问题。目前的一些氢气示范项目里的氢气,主要是在于化工端的应用。本文是光大证券研究所的研报,分析了绿氢在短期、中长期的消纳情况。

1、化工领域是氢气主要应用场景

目前氢气的下游消纳主要涵盖化工、交通、发电和建筑四个领域,其中以化工为主要领域。化工行业对氢气的需求最大,主要用于生产氨、甲醇等化学品、在冶金中充当还原剂、改善钢铁性能以及在炼油中脱硫、脱氮、加氢等。随着全球环保意识的不断提高, 氢气在交通、发电和建筑等领域的应用也逐渐增加。

在交通领域,氢气被用作燃料电池车的能源,可以实现零排放,因此被认为是未来汽车发展的方向之一。

在发电领域,氢气被用作清洁能源的一种,可以通过燃烧或燃料电池的方式发电。

在建筑领域,氢气被用于供热中,可以通过与氧气反应产生热能,实现清洁能源的供暖。

为了响应双碳目标,同时风光发电成本的下降推动了绿氢的发展,绿氢对灰氢/ 蓝氢的替代是未来势在必行的方向。从未来空间来看, 绿氢短期内以风光基地就地消纳为主,主要应用场景是合成氨制备化肥、合成甲醇, 中期可以实现对国内其它区域化工用灰氢/蓝氢的替代,交通领域、炼油用氢也有替代空间,长期化工端冶金用氢,以及氢储能在电网调峰中的应用有望提供较大增量。

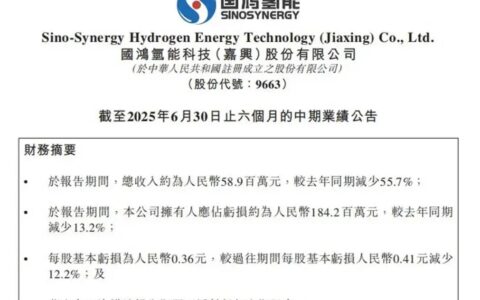

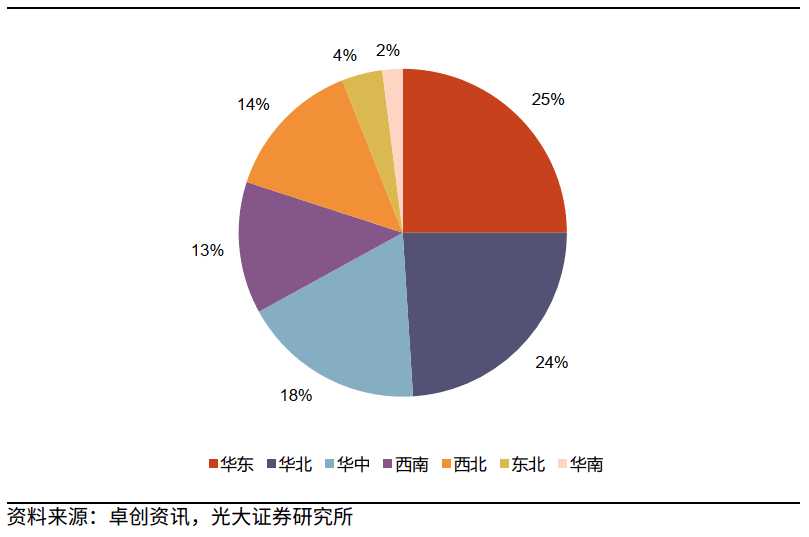

图1:2020 年中国氢能消费量结构

2、短期: 就地消纳,以合成氨与甲醇为主

化工领域是目前绿氢应用最广泛、最具经济性的应用场景。在我国2020年氢气利用结构中,合成氨和甲醇用氢分别占比 32%和 27%。合成氨是目前绿氢最主要的消纳途径。有数据统计,在2022-2023年新建的绿氢项目中,截至 2023 年 4 月,在建及规划绿氢项目超 19GW,其中 58%的绿氢项目为合成氨项目,有超过 80%的产能配套合成氨装置作为下游用氢场景。绿氢耦合碳捕集制甲醇也是化工领域中具有很大潜力的使用场景,但目前绿氢制甲醇还不具备基本的经济性。

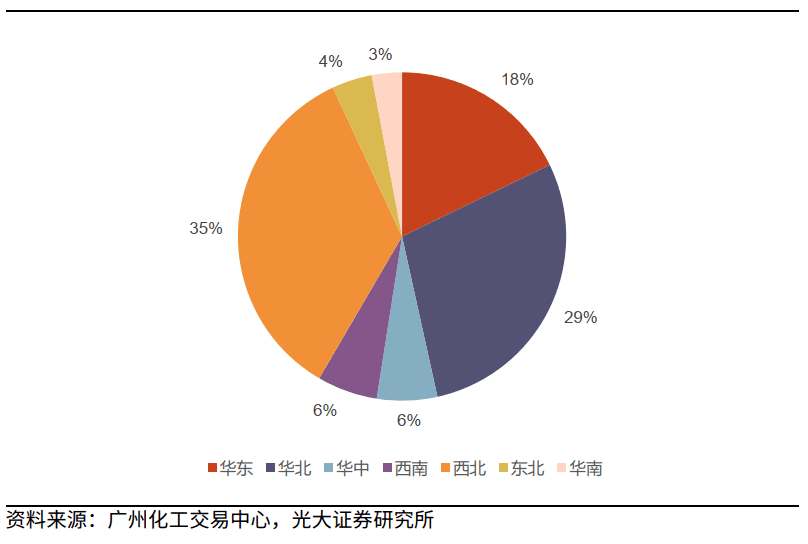

我国绿氢的上游生产和下游需求平均空间距离较大。在绿氢生产端, 我国西北地区风光资源丰富,大型新能源基地主要集中在内蒙古、宁夏、新疆、甘肃等地,合成氨、甲醇等化工基地规划布局呈现近煤炭、焦炉气资源的区位特征,而合成氨的下游——化肥产业靠近重要的农业生产区,集中在华东、华北和华中地区。

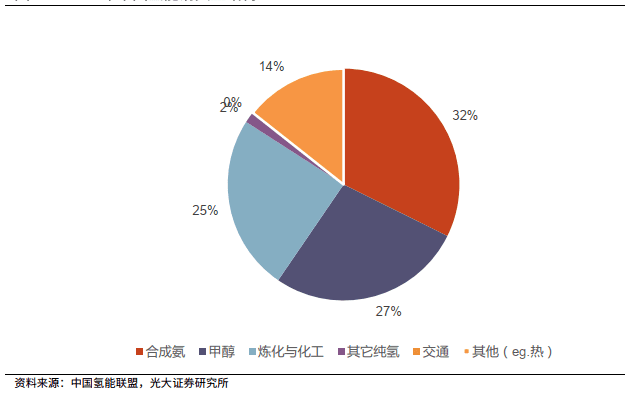

绿氢的储运形式和成本会给产业链造成较大影响。在绿氢及下游的合成氨、甲醇、 肥料等产品中,氢气的运输成本最高。

// 氢气

氢气的运输需要管道输送、压缩气体罐车或液态氢运输罐车等,须满足低温高压的条件,采取特殊的措施。依据《”双碳”背景下氢-氨储运技术与经济性浅析》(吴全,沈钰新,余磊等,油气与新能源,2022 ,34(5)) ,液氢管道在年全功率利用小时数 8400 小时的乐观估计下,运输成本为 0.195 元/kwh/2000km,如果保守估计利用小时数为 4200 小时,运输成本将达到 0.390 元/kwh/2000km;

// 液氨

液氨运输成本比液氢低很多, 氨气虽然在常温下是气体,但相比氢气更 易液化, 常温下仅需 1Mpa 压强即可液化。据《”双碳”背景下氢-氨储运技 术与经济性浅析》(吴全,沈钰新,余磊等,油气与新能源,2022,34(5)) , 液氨的管道运输成本为 0.04 元/kwh/2000km。据 IEA 提供的数据, 液氨的船运成本为 0.06 元/kwh/2000km。

// 甲醇

甲醇的运输和液氨相仿,并且常温下为液体,可以直接罐装。依据Mohammed Al-Breiki, Yusuf Bicer 在《Comparative cost assessment of sustainable energy carriers produced from natural gas accounting for boil-off gas and social cost of carbon》 (Energy Reports, Volume 6, 2020, 1897-1909)中的核算,甲醇的船运成本为 0.04 元/kwh/2000km,略 低于液氨。

// 化肥

化肥常温下为固体,适用常规运输方式。目前铁路运输化肥对应的单吨 成本为 173.7 元/t/2000km,公路运输化肥对应单吨成本为250元/t/2000km ,船运单吨成本为80 元/t/2000km。

因此,在氢气的储运技术实现突破前,直接储运氢气会导致产业链成本明显升高,绿氢消纳的主流将是在内蒙古当地完成合成氨、化肥以及甲醇的工业流程,再向国内其它区域市场流通。

表 1:氢气及下游工业产品运输成本

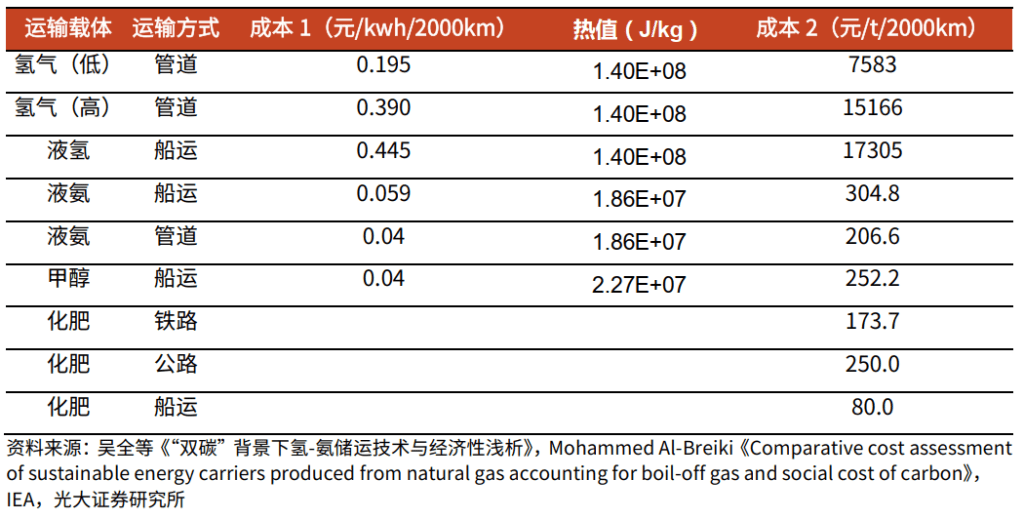

国内合成氨应用场景主要分为工业用氨和农业用氨。2021 年农业用氨总占比 80%,工业用氨占比 20%。内蒙古由于近煤炭资源的区位优势,一直是我国化肥生产大省, 2021 年,内蒙古农用氮、磷、钾肥总产量 394.96 万吨,其中氮肥 约 300 万吨,按照每吨氮肥需氨气 0.6 吨、每吨氨气需氢气 0.18 吨计算,内蒙古氮肥合成使用场景每年可为绿氢提供的空间为32.4 万吨。

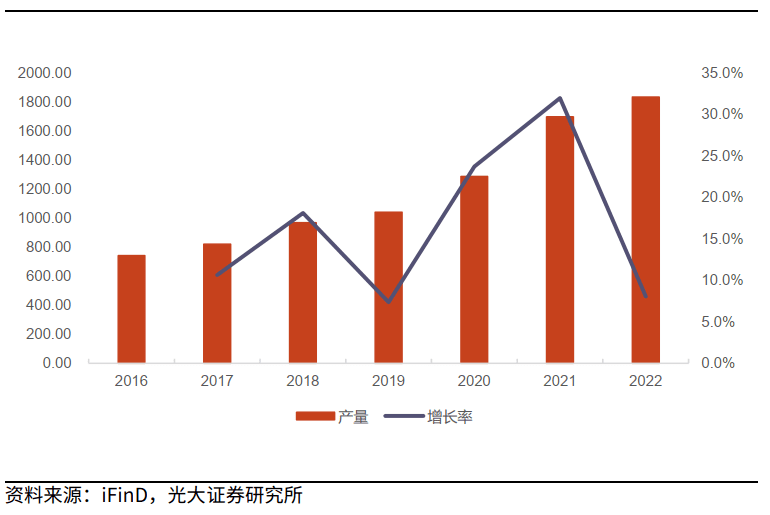

甲醇方面,内蒙古一直是我国甲醇产量最高的省份,2022年甲醇产量达1833.9万吨,按照每吨甲醇消耗氢气 0.13吨计算,内蒙古当地甲醇生产可为氢气提供238.4万吨的替代空间,2022-2023年公布的绿氢项目中,只有约5万吨绿氢产能有甲醇制备装备的配套,绿氢在制甲醇领域的替代率还很低。

图 2:内蒙古 2016-2021 年氮、磷、钾肥料生产量(万吨)

图 3:内蒙古 2016-2022 年甲醇生产量(万吨)

目前内蒙古是我国规划绿氢示范项目体量最大的省份。截至 2023年5月,内蒙古确定开工的绿氢项目配套电解水制氢产能已超 80万吨,并且以制氨为主,已经超出内蒙古当地氮肥产业的消纳空间,而绿色甲醇的替代暂时还没有价格优势。后续绿氢即使能够较大程度替代合成氨、甲醇生产原材料,产能的增加也会很快溢出当地化工产业的原材料需求,氢气的外输和进入其它产业将会是必然趋势。

3、化工领域是氢气主要应用场景

3.1 合成氨、化肥产业:

绿氨成本接近平价,需求稳中有升

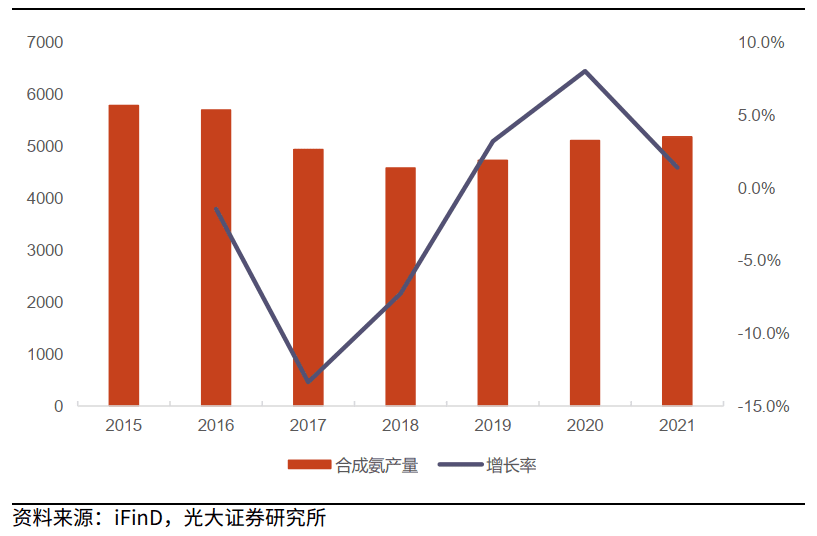

国内合成氨对应氢气需求 934 万吨。2021年国内氨气总出货量5189万吨,按照每吨氨气消耗氢气 0.18 吨计算,对应氢气需求量为 934 万吨,可为绿氢提供较大替代空间。

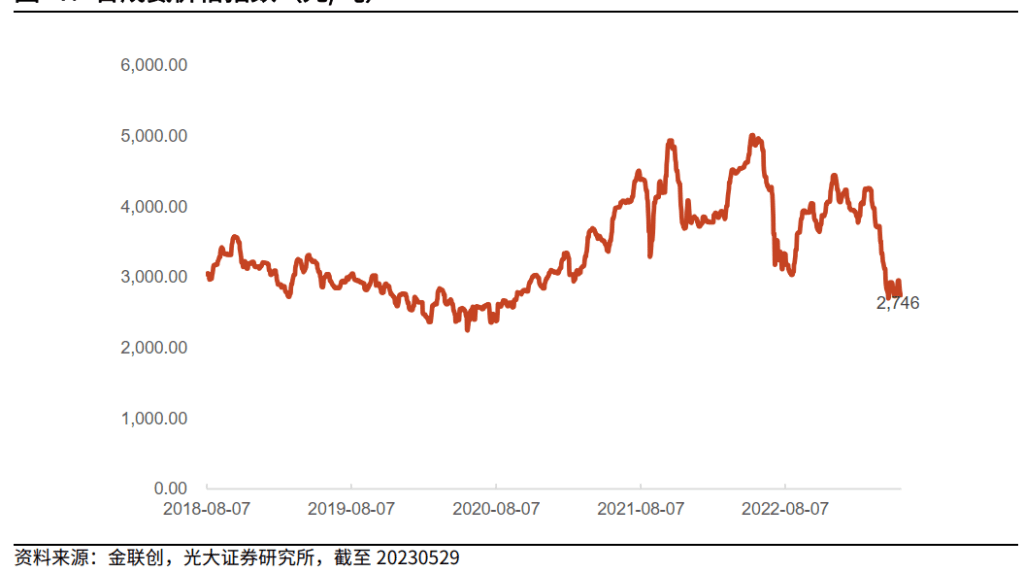

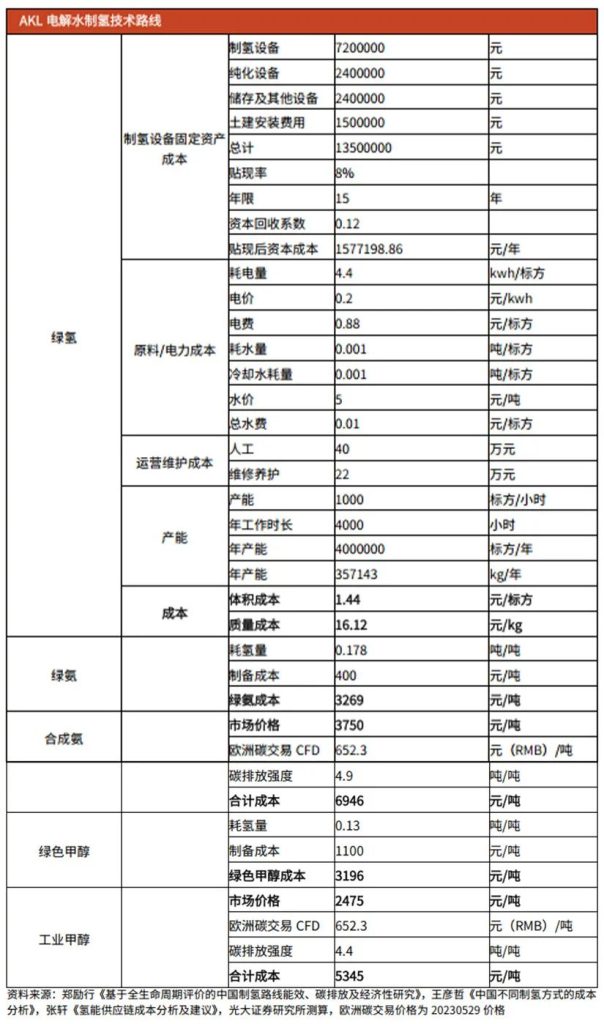

我们按照 0.2 元/wh 电价计算,绿氢合成氨 (绿氨) 成本 3269 元/吨,由于近期海外天然气及能源价格下降较快,合成氨价格也快速回落,目前已降至 2746 元/吨,接近历史底部位置。考虑合成氨市场波动,未来随着技术进步降本增效,绿氨生产成本有望和市场平价。

图4:合成氨价格指数 (元/吨)

表2:绿氢、绿氨、绿色甲醇制备成本和市场价格

时空差异导致产销无法完全匹配,“西气东输”重塑格局。相比传统的合成氨企 业, 绿氨生产成本洼地和下游需求地距离较远, 但是由于液氨运输成本较低,我们预计后续合成氨产销将形成“西气东输”的格局。

合成氨的下游分为农业用氨和工业用氨:

// 农业用氨

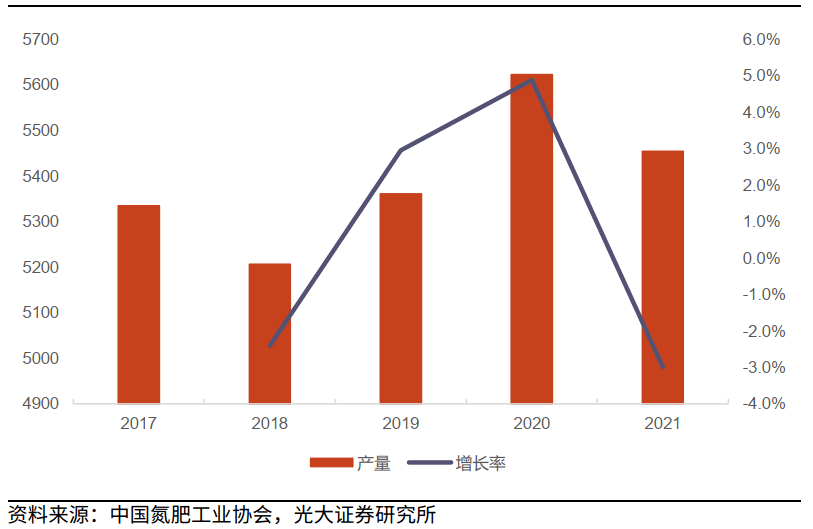

尿素为主,尿素每吨产量消耗氨气 0.6 吨,由于能耗高、污染大,2016 年以来我国大量落后尿素产能被淘汰,产量有下降趋势。目前尿素行业新增投产项目数量较少,短期内难以拉动氨气总需求。此外,尿素工厂一般为一体化工厂,在现有价格水平下很少进行合成氨外采,如果市场没有新建产能的需求,由于运输成本较高,短期绿氢对尿素的原材料的替代比例会较小,但如果未来绿氢价格下降,并且使用绿氢、绿氨制备尿素得 到政策支持,尿素行业可以快速对绿氢的需求提供较大空间。

// 工业用氨

脱硫脱硝行业对氨气的需求基本稳定,未来工业用氨领域的增量集中在丙烯晴和己内酰胺,生产每吨丙烯晴和己内酰胺消耗的氨气分别为0.51 和 0.69 吨,目前两者产能、产量均稳步增长,未来可为氨气需求的增 长提供主要动力。

图 5:中国 2015-2021 年合成氨产量(万吨)

图 6:2020 年中国合成氨产能分布

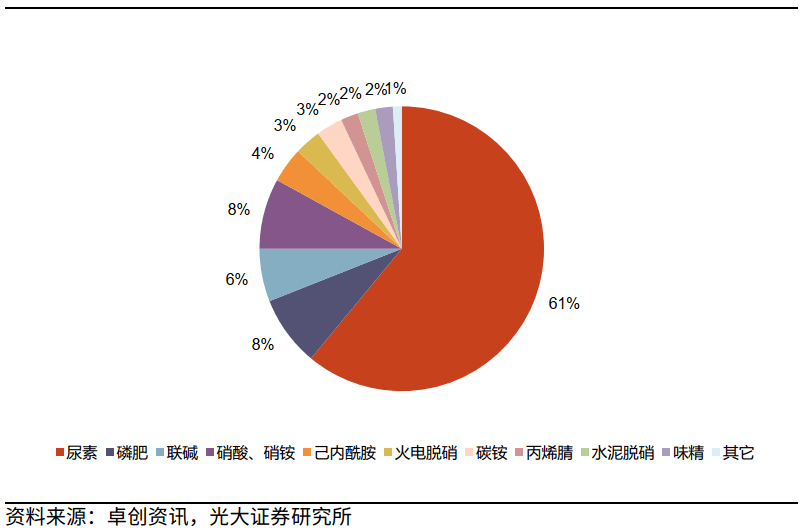

图 7:2020 年合成氨下游用量分布情况

图 8:中国 2017-2021 年尿素产量(万吨)

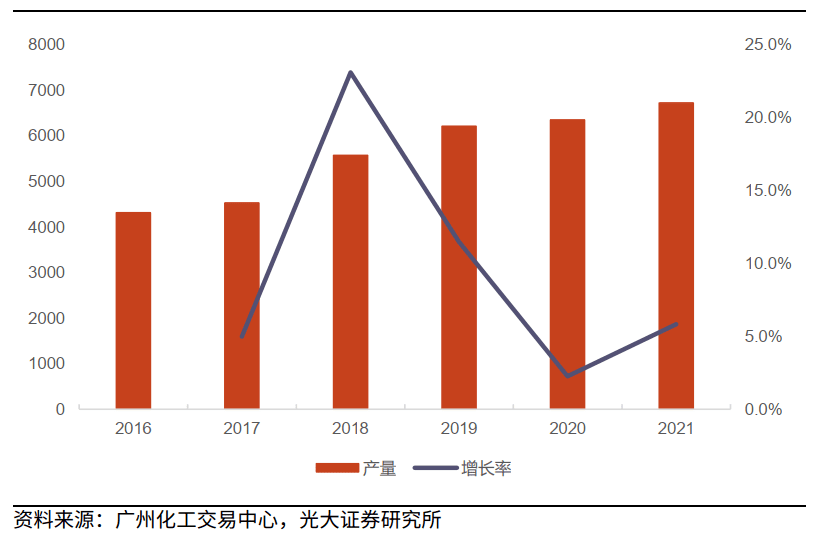

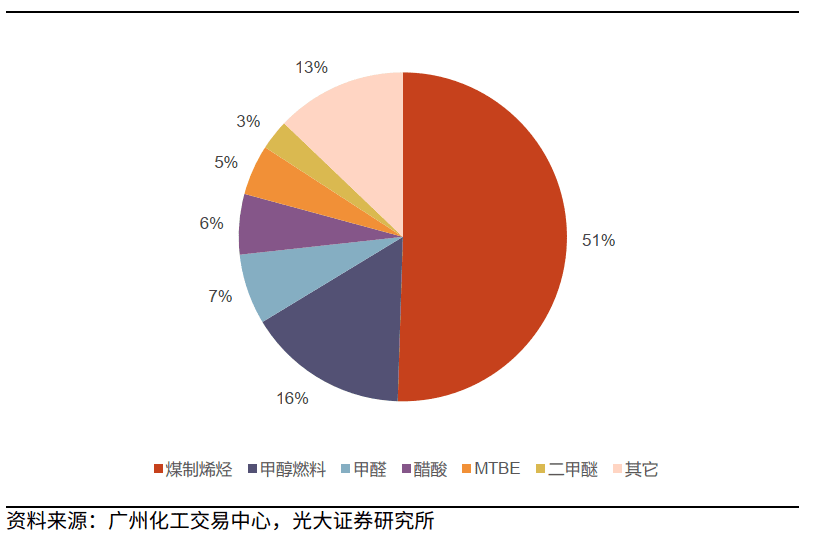

3.2 甲醇:绿氢替代灰氢蓝氢, 需求增量有限

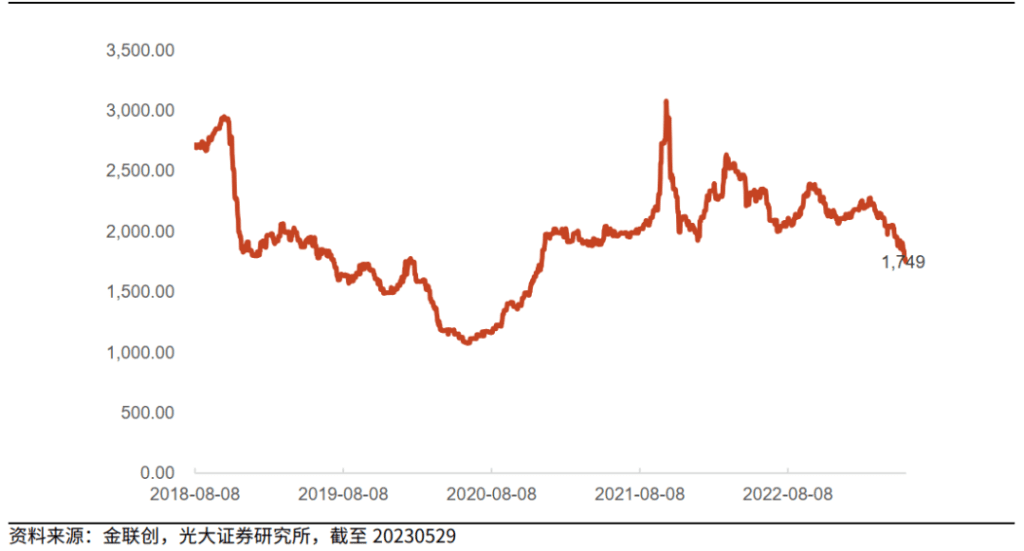

国内甲醇对应氢气需求 875万吨。2021年我国甲醇产量6728万吨,按照每吨甲醇消耗氢气0.13吨计算,对应氢气需求量为 875 万吨,和合成氨需求空间接近。但目前基于0.2 元/Wh的电价,绿氢合成甲醇的成本为3196 元/吨,远高于甲醇市场价格1749 元/吨。

图 9: 甲醇现货中间价(元/吨)

甲醇产能的分布更集中于煤炭资源地,主要生产地在西北地区,和绿氢产能距离更近。甲醇单位距离运输成本低于液氨,在储运上相比液氨有优势。未来随着绿氢制甲醇技术的完善以及能耗双控政策的跟进,绿氢在甲醇制备中的渗透率有望增加。

目前,煤制烯烃是甲醇的最大下游,占下游需求量的一半以上 ,当前国内聚烯烃产品偏向中低端,同质化竞争严重,高端聚烯烃产品仍然依赖进口,短期内一部分产能可能会被淘汰,且未来几年烯烃多为油制投产,对甲醇无明显的需求带动。此外,甲醛、二甲醚、MTBE 行业均产能过剩,随着国家环保政策的跟 进,未来可能出现产能淘汰的情况。因此甲醇行业提供的总需求难有较大增长,对绿氢的需求主要与绿氢对灰氢/蓝氢的替代率有关。

图 10:中国 2016-2021 年甲醇产量(万吨)

图 11:2021 年中国甲醇产能分布

图 12:2021 年甲醇需求量结构

图 13:中国 2017-2022 年尿素出口量 (万吨)

3.3 钢铁冶金行业:

多方面条件约束, 长期绿氢有望渗透

钢铁行业也是具有前景的氢气下游应用,对还原剂的需求体量非常大。2022年我国钢铁产量10亿吨,如果按照生产每吨钢铁需要氢气 90kg计算 ,钢铁行业最大能为氢气提供 9000 万吨替代空间。钢铁行业是实现绿色低碳发展的重要产 业,“十四五”时期,绿色低碳是钢铁行业的主要目标之一,力争率先实现碳排 放达峰。

目前钢铁行业存在严重的产能过剩问题,国务院于2021年10 月26日发布《2030 年前碳达峰行动方案》,对钢铁行业碳达峰、深化行业供给侧结构 性改革提出要求。要求钢铁行业严格执行产能置换,严禁新增产能,推进存量优化,淘汰落后产能,发展降碳技术。2021 版《钢铁行业产能置换实施办法》在 产能置换比例、产能置换区域、产能置换设备、产能核定方式等方面提出新的规 定,加大去产能力度,钢铁行业产能优化势在必行。

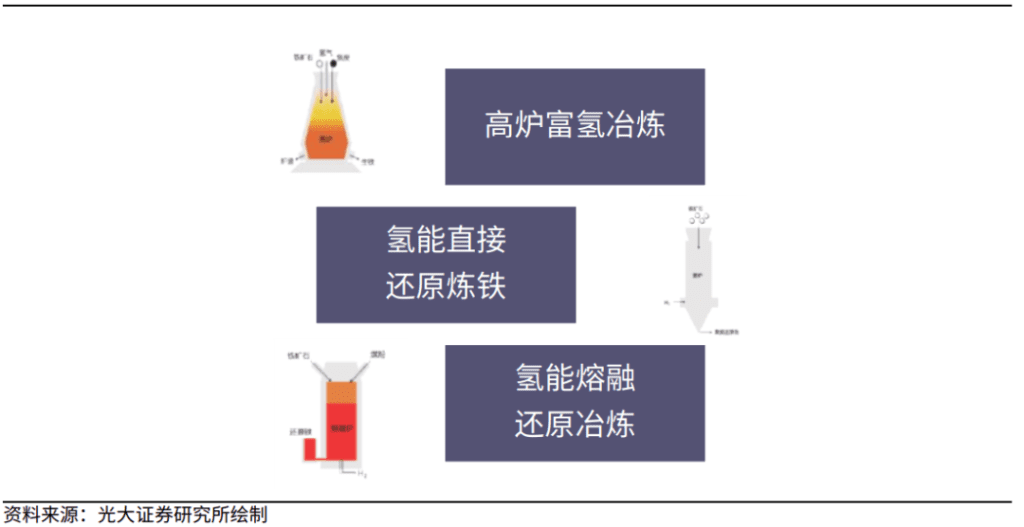

国内钢铁冶金绿氢应用尚且需要时间。目前我国钢铁冶炼行业工艺以长流程高炉 炼铁为主,未来绿氢的进入可能以高炉喷氢、纯氢炼钢进行替代,然而这些工艺 的成本还明显高于传统方式,并且纯氢炼钢要求的设备类型和目前的生产线不同, 改造难度大、成本高,钢铁企业属重资产企业,在目前产能过剩的背景下积 极性难以被调动,绿氢在钢铁行业应用的实现还需要时间。

图 14:氢气在钢铁行业的应用(三种工艺示意图)

3.4 海外市场:

欧盟碳关税驱动绿氢快速渗透

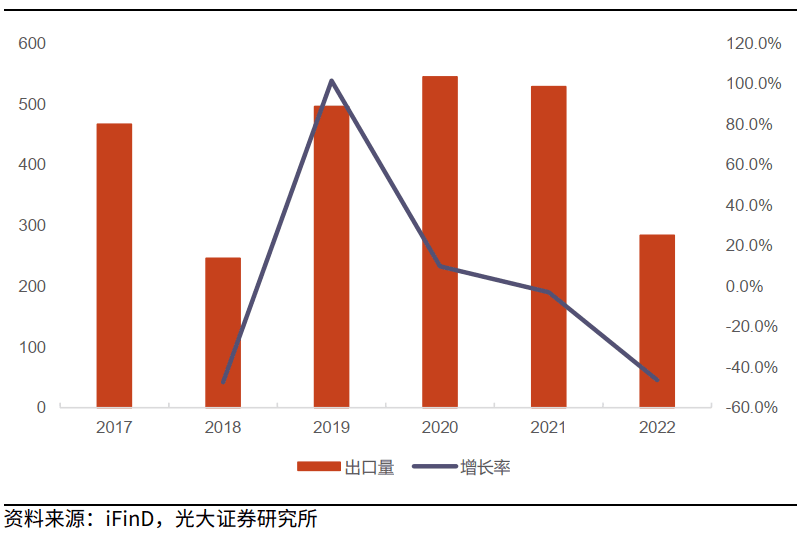

我国目前氢气下游出口集中在合成氨、尿素。 中国一直是国际尿素市场的生产大国和出口大国,2020 年出口量占比约5%。我国国内市场尿素价格波动较大,2018年和2022年出口量两次出现较大幅度下降,2018年是因为环保政策导致产能下降,国内利润较高,产量主要在国内市场消化;2022 年是全球粮食安全问题受到重视,开始对化肥进行法检,抑制了我国粮食的出口。此外,合成氨在 我国通常采用煤炭生产,而国外则使用天然气生产,2023年以来,在国际能源危机暂告一段落后,欧洲天然气价格回落,合成氨生产成本明显降低,目前国际市场液氨、尿素的价格均大幅下降,相比国内市场有明显价格倒挂现象,这将会再次冲击我国尿素的出口份额,可见短期内,出口难以对合成氨、尿素的需求形 成有效拉动。

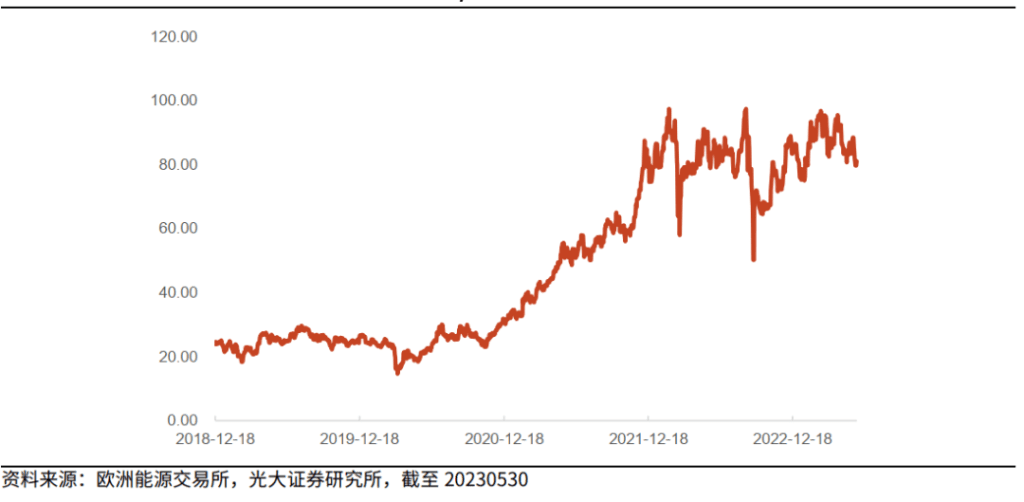

目前欧洲碳价今年来不断走高,随着欧盟将于2023年底逐渐实行边境碳关税(CBAM)制度,绿氢相对于灰氢/蓝氢的成本将具有显著优势,如前文表 2 所示,算上碳关税之后,绿氨/绿色甲醇相比于传统合成氨和甲醇具有显著的成本优势,而此项成本差异将拉动下游绿氨制尿素、化肥等产品的出口。

图 15:欧洲碳指数成交价(单位:欧元/吨)

本文转载自香橙会,只做主题效果测试使用,本文观点不代表氢头条立场。