氢气作为一种清洁、高能的二次能源,在能源领域有着广泛的应用前景。随着国内外对清洁能源需求的不断增加,我国氢气产能也在不断扩大。然而,由于不同地区的资源禀赋、生产成本等因素的影响,我国氢气产能分布不均衡,存在一定的发展障碍,本文将从化石燃料制氢生产企业和产能分布、工业副产氢生产企业和产能分布、绿氢生产企业和产能分布三方面进行介绍。

化石燃料制氢生产企业和产能分布情况

短期看化石能源制氢仍是最大的氢气来源,主要通过煤炭焦化气化、天然气重整以及甲烷煤炭合成气等化工生产的方式进行制取,但其存在碳排放问题,中期利用结合碳捕捉技术,当前应用少,成本高,导致价格优势逐渐降低。化石能源制氢造成不可再生能源的消耗,不具备长期大规模应用基础。

天然气制氢和煤(焦)制氢技术已经完全成熟,并且工艺和设备基本实现国产化,我国煤炭资源丰富,而天然气制氢价格挂钩天然气价格,中国“富煤、缺油、少气”的资源禀赋特点,仅有少数地区可以探索开展,天然气制氢平均成本明显高于煤气化制氢。煤制氢需要使用大型气化设备,设备投入成本较高,只有规模化生产才能降低成本,因此适合中央工厂集中制氢,不适合分布式制氢。

受原料价格和资源约束影响,目前国内新上炼厂主要以煤制氢作为主要制氢手段。天然气成本占到天然气制氢73%以上,煤炭成本占到煤制氢54%以上。2021年,我国氢气产量达3300万吨,其中仅高温炼焦和低阶煤分质利用中低温热解副产的氢气就接近1000万吨。

灰氢主要生产企业包括中国神华、美锦能源、东华能源、中石油、中石化,主要以掌握煤炭、石油、天然气资源的国有企业为主,天然气制氢产能来自于掌握天然气资源的中石化。中国石化在我国氢能源行业和国内氢气制取市场的产能/产量上处于领先地位,凭借石油化工的强大实力,氢气产能达到350万吨/年;中国石油氢气产能超过260万吨/年。

煤炭制氢主要集中于宁夏宁东能源基地、内蒙古鄂尔多斯等煤炭产区,天然气、炼油重整制氢则多分布为沿海地区,如青岛、宁波等大型石化炼化基地。

全国化石能源制氢生产区域分布:

•山西焦煤产区:山西拥有全国最大的焦化产能,煤炭炼焦过程得到的副产品——焦炉煤气的含氢量约为60%,年可提取氢气140亿立方米。

•宁夏宁东能源化工基地:氢气总产能达到240万吨,其中煤制氢235万吨、甲醇制氢2.17万吨、化工副产氢3.4万吨。用氢总量达到240万吨/年。产氢量占我国氢气生产总量的12%,位居全国第二。

•陕西煤炭产区:全球最大煤制氢变压吸附装置项目在陕西榆林投运,每年产氢能力可达35万吨。

•青岛氢能产业聚集区:氢气总产能达到28万吨/年,包括中石化炼油副产氢、电解水绿氢、丙烷脱氢等项目。

•浙江宁波化工聚集区:包括中石化炼油副产氢、舟山LNG重整制氢、丙烷脱氢等项目。

工业副产氢生产企业和产能分布情况

工业副产氢气是指现有工业在生产目标产品的过程中生成的氢气,目前主要形式有烧碱(氢氧化钠)行业副产氢气、钢铁高炉煤气可分离回收副产氢气、焦炭生产过程中的焦炉煤气可分离回收氢气、石化工业中的乙烯和丙烯生产装置可回收氢气。氢作为化工生产的原料和中间产品,通常会通过煤炭焦化气化、天然气重整以及甲烷煤炭合成气等化工生产的方式进行制取。以焦炉煤气、轻烃裂解副产氢气和氯碱化工尾气等为主的工业副产氢气,由于产量相对较大且相对稳定,也成为现阶段氢气的供给来源之一。

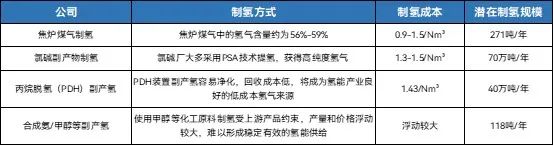

当前国家对氢能行业的发展采用有选择性的扶持政策,在近期,氢能产业发展较快的地方应充分利用工业副产氢,使产业发展初期可以依托低成本的工业副产氢,快速壮大市场规模。工业副产氢主要来自焦炉煤气、轻烃裂解副产氢气、丙烷脱氢(PDH)、氯碱化工尾气等,现阶段全国工业副产氢年制氢潜力在500万吨左右。

表1 工业副产制氢潜在规模

工业副产氢的参与者较多,根据副产方式主要有:焦炉煤气副产氢(美锦能源、宝丰能源等)、丙烷脱氢(卫星化学等)、氯碱工业(滨化股份等)、金能科技、东华能源等。

在很多北方区域和煤化工大省,制氢成本非常低,煤制氢和工业副氢普遍10元/公斤左右,如山西美锦能源焦炉煤气制氢成本10-13元/公斤,河北旭阳集团焦炉煤气制氢成本仅0.7-1.0元/标方(7.84-11.2元/公斤),宁夏宁东基地宝丰能源煤制氢成本0.8元/标方(8.96元/公斤)。

表2 全国工业副产制氢产能规模

丙烷脱氢制丙烯装置的原料大多依赖进口,东部沿海地区具有码头区位优势,因此丙烷脱氢产能大多数分布在东部沿海地区(京津冀、山东、江浙以及福建、广东)。从产业布局来看,丙烷脱氢产业与氢能产业负荷中心有很好的重叠,丙烷脱氢装置副产氢接近氢能负荷中心,可有效降低氢气运输费用,而且该产业副产氢容易净化,回收成本低,因此丙烷脱氢装置副产氢将会是氢能产业良好的低成本氢气来源。

全国工业副产氢生产区域分布:

•齐鲁氢能经济带:山东是工业副产氢第一大省,涉氢企业和研究机构超过120家,工业副产氢年产量400万吨,地炼化工、煤制氢等产业都走在前列。

•宁夏宁东能源化工基地:氢气总产能达到240万吨,其中煤制氢235万吨、甲醇制氢2.17万吨、化工副产氢3.4万吨。用氢总量达到240万吨/年。产氢量占我国氢气生产总量的12%,位居全国第二。

•江苏张家港化工区:以张家港为主导,张家港工业副产氢大型企业包括华昌化工、东华能源、双狮精细化工、沙钢集团、富淼科技等,年产氢超过20万吨。

•长三角化工区:长三角是中国副产氢资源最丰富的区域,浙江、江苏、上海均分布有大量副产氢企业;长三角区域在建及规划的丙烷脱氢装置副产氢资源总量超50万吨每年。

•浙江宁波、湖州化工聚集区:浙江宁波是全国七大石化基地之一,拥有三大石化产业集聚区和十多家氢源企业,年产氢气达62.59万吨。

绿氢(可再生能源电解水制氢)生产企业和产能分布情况

在技术路线方面,电解水制氢技术可分为碱性电解水制氢(ALK)、质子交换膜电解水制氢(PEM)、固体氧化物电解水制氢(SOE)和阴离子交换膜电解水制氢(AEM)。PEM制氢电流密度远大于碱性水电解制氢,但其能耗相较之下也较高,作为未来主要的电解水制氢技术,降低制备成本与能耗就显得尤为重要。

表3 水电解制氢技术路线

水电解槽制氢设备开发是国内外碱性水电解制氢研究热点。在市场化进程方面,碱水电(AWE)作为最为成熟的电解技术占据着主导地位,尤其是一些大型项目的应用。中国的ALK制氢技术相对成熟,在国内市场份额较高,碱性电解槽制氢核心设备已基本实现国产化。国内的PEM制氢技术发展时间较短,其性能尤其是寿命尚缺乏市场验证,整体上落后于欧美。

当前电解水制氢占制氢量比例极低,不足1%,主要原因是成本不经济,而且火电为主的电力结构仍会产生污染。电解占总成本达70%以上,当电价低于0.3元/千瓦时,电解水制氢成本接近化石能源制氢。火电制氢会造成更高的碳排放,是化石能源制氢的3-4倍。目前国内大型绿氢项目主要分布于西北、华北和西南地区。

全国可再生资源电解水制氢(绿氢)生产区域分布:

•内蒙古:内蒙古提出“2025年可再生能源制氢产量达到50万吨”。

•甘肃:甘肃省提出“2025年可再生能源制氢产量达到20万吨”。

•宁夏:宁夏回族自治区提出“2025年可再生能源制氢规划产量达到8万吨;2030可再生能源制氢产量达到30万吨”。

•四川:四川充分利用水资源制氢,正推动“十万吨级可再生能源电解水制氢合成氨示范工程”。

•吉林:吉林省力争到2025年,可再生能源制氢产能达到6-8万吨/年;横向构建“白城-长春-延边”氢能走廊,纵向构建“哈尔滨-长春-大连”氢能走廊。

•河北:河北省风电、光伏发电装机均居全国第2位;“十四五”期间,河北省在张家口欧规划布局了11个重点谋划推进的制氢项目。

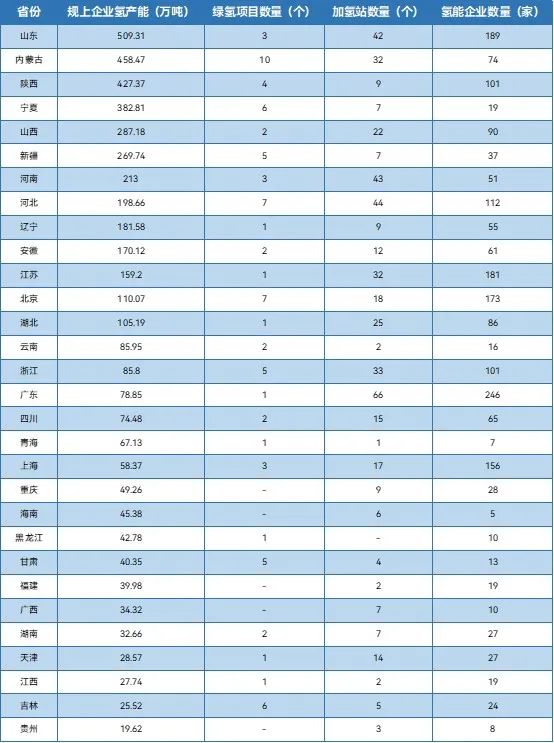

表4 我国各省市氢产业规模情况

内容来源:光储氢电

本文转载自光储氢电,只做主题效果测试使用,本文观点不代表氢头条立场。